Ceny mieszkań są stabilne. W porównaniu ze styczniem br. w 17 badanych miastach ceny spadły średnio o 1%. Pojawiają się jednak pierwsze sygnały, że okres bardzo niskiego popytu się kończy. Obniżki stóp procentowych, a co za tym idzie wzrost zdolności kredytowej, sprawił, że rynek nieruchomości powoli zaczyna się ożywiać. Z raportu Rankomat.pl i Rentier.io wynika, że zdolność kredytowa dla części kredytobiorców wzrosła od stycznia o ponad 200 tys. zł. Pomimo obniżek oprocentowanie nowo udzielanych kredytów hipotecznych wciąż jest drugim najwyższym w UE. U nas jest to 6,69%, a np. w Czechach 4,68%, we Francji 3%, a na Malcie zaledwie 1,76%. Gdybyśmy mieli takie oprocentowanie jak we Francji, rata kredytu na 500 tys. zł na 30 lat zamiast wynosić 3 223 zł, byłaby na poziomie 2 108 zł. Nasze oprocentowanie jest więc ponad dwukrotnie wyższe niż francuskich kredytów, a rata jest wyższa o 52%.

Sierpień, podobnie jak większość tego roku, był okresem, w którym ceny mieszkań pozostawały dość stabilne. Średnia zmiana, jaka dokonała się w ciągu ośmiu miesięcy 2025 r. w 17 badanych miastach, to spadek o 1%. Wyjątki, czyli miasta, w których zmiany były znaczące, to np. Radom (-9,1%) i Sosnowiec (-8,6%). Jeśli chodzi o wzrosty, pojawiły się w Gdańsku (+7,5%) oraz Poznaniu (+5,4%). W tym ostatnim odnotowaliśmy nowy rekord cenowy na poziomie 12 100 zł za m².

Obserwowana stagnacja nie będzie jednak trwała w nieskończoność. Spadki cen były efektem wysokiej podaży mieszkań i niskiego popytu, hamowanego przez wysokie oprocentowanie kredytów hipotecznych. Sytuacja zaczyna się jednak zmieniać. Podaż powoli maleje. Jednocześnie już na początku września mieliśmy do czynienia z trzecią w tym roku obniżką stóp procentowych, co poprawiło nastroje wśród potencjalnych nabywców i zwiększyło zainteresowanie zakupem mieszkań.

Jest to doskonale widoczne w danych BIK. W lipcu banki przyznały kredyty hipoteczne na kwotę prawie 10 mld zł, co jest niemal wyrównaniem najlepszego miesiąca funkcjonowania programu „Bezpieczny kredyt 2%”. Nie jest to tylko wynik wysokich kwot przyznawanych kredytów. Liczba kredytów również była bardzo wysoka – 22,4 tysiąca.

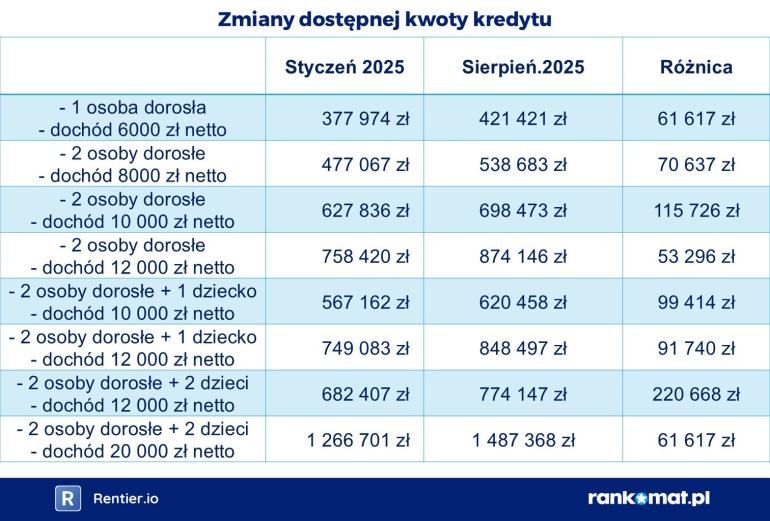

Część kredytobiorców może uzyskać o ponad 200 tys. zł większy kredyt

Obserwowane ożywienie to w dużej mierze efekt poprawy dostępności kredytów hipotecznych. Dla przykładu para bez dzieci, z dochodem łącznym 12 000 zł netto, może obecnie liczyć przeciętnie na kredyt w wysokości 874 tys. zł, czyli aż o 115 tys. zł więcej niż w styczniu tego roku. Z kolei rodzina z dwojgiem dzieci i dochodem 20 tys. zł netto ma zdolność kredytową na poziomie 1,48 mln zł, czyli aż o 220 tys. zł wyższą niż w styczniu.

Mimo spadków oprocentowanie kredytów jest niemal najwyższe w UE

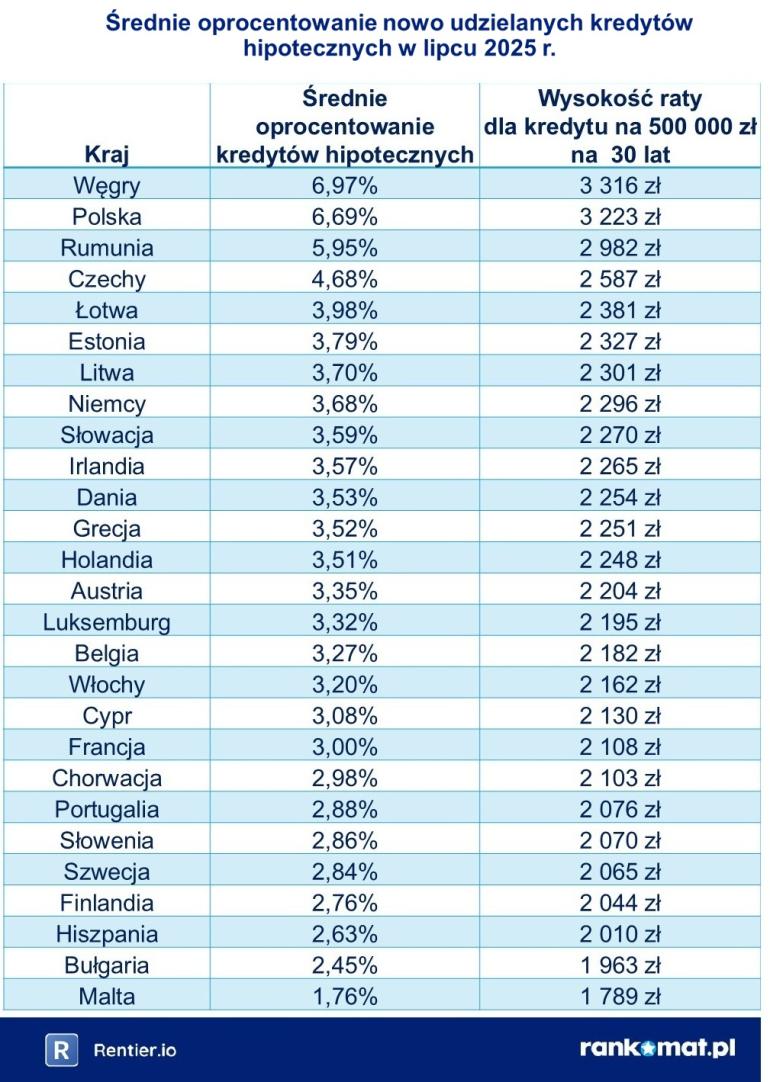

Tak znaczący wzrost dostępności kredytów hipotecznych to efekt obniżek stóp procentowych. Dzięki temu mocno spadło oprocentowanie kredytów, a co za tym idzie – wysokość rat kredytowych. Sytuacja w tym zakresie wciąż daleka jest jednak od ideału. Pomimo poprawy parametrów kredyty hipoteczne nadal są dość drogie. Według danych NBP średnie oprocentowanie kredytów wypłaconych w lipcu (najnowsze dostępne dane) wynosiło 6,69%. We wrześniu, po obniżce stóp procentowych, mogło spaść w okolice 6,4%.

Taki poziom oznacza, że jesteśmy drugim najdroższym krajem w UE pod względem oprocentowania nowo udzielanych kredytów hipotecznych. W lipcu wyższe oprocentowanie miały tylko Węgry – 6,97%. Polska zajmuje drugie miejsce ze wspomnianym poziomem 6,69%. Na trzecim miejscu jest Rumunia, w której średnie oprocentowanie wynosi 5,95%.

Dla porównania w Niemczech było to 3,68%, a we Francji 3%. Z kolei najtańsze kredyty hipoteczne w UE wypłacono na Malcie (1,76%). Znacznie taniej niż w Polsce było również w kilku krajach, które – podobnie jak Polska – są poza strefą euro. W Czechach było to 4,68%, w Danii 3,53%, a w Szwecji 2,84%.

Przy oprocentowaniu takim, jakie mieliśmy w Polsce w lipcu (6,69%), rata kredytu na 500 tys. zł na 30 lat wynosi 3 223 zł. Gdybyśmy mieli takie oprocentowanie jak Czesi, rata wynosiłaby 2 584 zł. Przy oprocentowaniu jak w Niemczech byłoby to 2 2296 zł, a przy takim jak we Francji – 2 108 zł. Z kolei mając tak niskie oprocentowanie jak na Malcie, rata wynosiłaby 1 789 zł.

Innym ważnym wydarzeniem jest to, że od 11 września weszła w życie pełna jawność cen na rynku pierwotnym. Ustawa nałożyła na deweloperów obowiązek publikowania cen wszystkich lokali, także w projektach rozpoczętych wcześniej. Była to wyraźnie prokonsumencka zmiana, która ujednoliciła zasady dostępu do informacji i zwiększyła przejrzystość rynku. Deweloperzy musieli dostosować wszystkie prowadzone inwestycje do nowych wymogów, co przełożyło się również na politykę portali ogłoszeniowych i podniosło standardy całej branży. Do tej pory częstą praktyką było unikanie podawania cen i zastępowanie ich formułami typu „zapytaj o ofertę”, co zmuszało klientów do długotrwałego kontaktu z biurami sprzedaży. Nowe przepisy uprościły ten proces – kupujący mogą więc szybciej ocenić swoje możliwości finansowe i porównać konkurencyjne projekty. Jawność cen poprawiła także pozycję negocjacyjną nabywców, którzy, dysponując pełniejszą wiedzą, są w stanie skuteczniej kształtować warunki transakcji.