Otrzymałeś darowiznę 100 tysięcy od rodziców i nie wiesz, jak ją rozliczyć? Wbrew pozorom nie jest to tak skomplikowane, jak mogłoby się wydawać. Cały proces szczegółowo definiują obowiązujące przepisy. W artykule opisaliśmy, gdzie, jak i kiedy musisz dokonać odpowiedniego zgłoszenia, by uniknąć opłat i niepotrzebnych problemów.

Nie każdy zdaje sobie sprawę z tego, że darowizny są opodatkowane. Największe wątpliwości budzi konieczność zgłaszania wpłat od najbliższej rodziny. To jednak istotna kwestia, której zaniedbanie może sprowadzić na Ciebie kłopoty. Zapoznaj się z obowiązującymi przepisami i procesem zgłaszania darowizny 100 tysięcy od rodziców – opisaliśmy go krok po kroku w dalszej części tekstu. Dzięki temu nie tylko unikniesz problemów z urzędem skarbowym, ale też nie zapłacisz nawet złotówki podatku.

Najważniejsze informacje

- Darowizna 100 tysięcy od rodziców musi zostać zgłoszona do urzędu skarbowego. Obowiązek złożenia deklaracji SD-Z2 w skarbówce spoczywa na osobie obdarowanej.

- Na zgłoszenie darowizny jest 6 miesięcy od chwili zawarcia umowy. Jeśli strony należą do zerowej grupy podatkowej, a potwierdzenie przekazania środków zostanie udokumentowane, nastąpi zwolnienie z podatku od darowizn.

- Niezgłoszenie darowizny i niedopilnowanie innych warunków może sprawić, że przekazane pieniądze zostaną objęte podatkiem. Dodatkowo osoba obdarowana musi liczyć się z innymi konsekwencjami określonymi przez urząd skarbowy.

- 1. Czym jest darowizna i na czym polega?

- 2. Darowizna od rodziców a obowiązujące przepisy

- 3. Jak wygląda kwestia podatku od darowizny?

- 3.1. Darowizna od rodziców a podatek

- 4. Czy darowiznę 100 000 zł od rodziców trzeba zgłosić do urzędu skarbowego?

- 4.1. Gdzie i kiedy trzeba zgłosić darowiznę 100 tysięcy od rodziców?

- 4.2. Co grozi za niezgłoszenie darowizny od rodziców?

- 5. Zgłoszenie darowizny 100 tysięcy od rodziców – instrukcja krok po kroku

- 6. Sprzedaż przedmiotu nabytego w drodze darowizny od rodziców

Czym jest darowizna i na czym polega?

Opis i zasady działania darowizny znajdziesz w art. 888. Kodeksu cywilnego – Umowa darowizny:

Przez umowę darowizny darczyńca zobowiązuje się do bezpłatnego świadczenia na rzecz obdarowanego kosztem swego majątku.

Co ważne, przepisy definiują również, co darowizną nie jest. W art. 889. wyżej przywołanego dokumentu przeczytać możemy:

Nie stanowią darowizny następujące bezpłatne przysporzenia:

- Gdy zobowiązanie do bezpłatnego świadczenia wynika z umowy uregulowanej innymi przepisami kodeksu;

- Gdy ktoś zrzeka się prawa, którego jeszcze nie nabył albo które nabył w taki sposób, że w razie zrzeczenia się prawo jest uważane za nienabyte.

W praktyce zatem (w dużym uproszczeniu) darowizna to czynność polegająca na przekazaniu pieniędzy między dwoma osobami. Nie jest pobierana za to żadna opłata, a darczyńca nie oczekuje zwrotu czy wynagrodzenia od obdarowanego. Przekazuje mu swoje pieniądze (lub inne składniki majątku), którymi swobodnie dysponuje.

Darowizna od rodziców a obowiązujące przepisy

Jak w świetle przywołanych powyżej przepisów wygląda kwestia darowizny od rodziców? Są to zwykle nasi opiekunowie przez znaczną część życia. Otrzymujemy od nich przez ten czas ogrom przedmiotów i pieniędzy na różnych etapach rozwoju. Czy więc ze wszystkiego należy się rozliczyć, bo tego wymagają przepisy?

Oczywiście nie ma takiej konieczności. Nikt nie wymaga od Ciebie zapisywania od najmłodszych lat wszystkich prezentów, które otrzymujesz od rodziców. Wyłącznie zarządzanie majątkiem i związane z tym czynności przekraczające zakres zwykłego zarządu wymagają zgody sądu opiekuńczego. Mowa tu o dużych darowiznach, opiewających na wielkie kwoty czy będące np. nieruchomościami.

W przypadku zwykłej „opieki” nad dzieckiem nie trzeba wykonywać rozliczeń. Wynika to z faktu, że rodzice (lub opiekunowie prawni) zarządzają majątkiem dziecka do czasu jego pełnoletności.

W przypadku darowizny 100 tysięcy od rodziców dla dziecka niepełnoletniego konieczne jest zatem zaangażowanie sądu opiekuńczego. Jeśli jednak kwestia dotyczy pełnoletniego obdarowanego, nie zachodzi już taka potrzeba. W tym przypadku brane pod uwagę są przepisy warunkujące umowę darowizny między dwoma dorosłymi osobami, będącymi dla siebie bliskimi członkami rodziny.

Co ważne, zawsze przedmiotem darowizny może być zarówno gotówka, jak i inne przedmioty oraz prawa majątkowe, jak np.:

➡️ samochód

➡️ nieruchomość lub ziemia

➡️ prawa autorskie

➡️udziały w firmie.

Jak wygląda kwestia podatku od darowizny?

Kwestia rozliczenia podatku od darowizny została uregulowana w Ustawie z dnia 28 lipca 1983 r. o podatku od spadków i darowizn:

Art. 1. [Zakres opodatkowania]

1. Podatkowi od spadków i darowizn, zwanemu dalej „podatkiem”, podlega nabycie przez osoby fizyczne własności rzeczy znajdujących się na terytorium Rzeczypospolitej Polskiej lub praw majątkowych wykonywanych na terytorium Rzeczypospolitej Polskiej, tytułem:

1) dziedziczenia, zapisu zwykłego, dalszego zapisu, zapisu windykacyjnego, polecenia testamentowego;

2) darowizny, polecenia darczyńcy;

3) zasiedzenia;

4) nieodpłatnego zniesienia współwłasności;

5) zachowku, jeżeli uprawniony nie uzyskał go w postaci uczynionej przez spadkodawcę darowizny lub w drodze dziedziczenia albo w postaci zapisu;

6) nieodpłatnej: renty, użytkowania oraz służebności.

Jak możemy przeczytać na stronie internetowej Ministerstwa Finansów, podatkowi od darowizn podlegają rzeczy o wartości przekraczającej:

✅ dla osób z I grupy podatkowej – 36 120 zł,

✅ dla osób z II grupy podatkowej – 27 090 zł,

✅ dla osób z III grupy podatkowej – 5733 zł.

Wypowiedź eksperta

Obowiązek podatkowy powstaje natomiast z chwilą:

➡️ złożenia przez darczyńcę oświadczenia w formie aktu notarialnego,

➡️ przekazania darowizny obdarowanemu w razie zawarcia umowy bez zachowania formy aktu notarialnego.

Darowizna od rodziców a podatek

W przypadku darowizny 100 tys. od rodziców kwestia opodatkowania wygląda nieco inaczej. Wynika to z faktu, że dzieci i rodzice należą do tzw. zerowej grupy podatkowej. Stanowi ona „część” wspominanej już wcześniej I grupy podatkowej. W jej skład wchodzi wyłącznie najbliższa rodzina, czyli:

➡️ małżonkowie

➡️ zstępni (dzieci, wnuki i prawnuki)

➡️ wstępni (rodzice i dziadkowie)

➡️ rodzeństwo

➡️ ojczym i macocha

➡️ pasierbowie.

Darowizna od tych osób nie jest objęta podatkiem. Dotyczy to nawet sytuacji otrzymania kwoty przekraczającej kwotę wolną od podatku dla I grupy podatkowej. Co natomiast ważne, skorzystanie wtedy ze zwolnienia wymaga spełnienia wymagań (jeśli zaniedbasz choćby jedną z tych kwestii, ulga przepadnie):

✅ strony umowy muszą należeć do zerowej grupy podatkowej,

✅ osoba obdarowana musi zgłosić darowiznę do urzędu skarbowego,

✅ środki muszą zostać przekazane w sposób umożliwiający ustalenie daty otrzymania darowizny i stron transakcji, np. przy pomocy:

🟩 przelewu bankowego,

🟩 przekazu pocztowego,

🟩 udokumentowanej umowy.

Czy darowiznę 100 000 zł od rodziców trzeba zgłosić do urzędu skarbowego?

Darowizna 100 tysięcy od rodziców nie musi zostać opodatkowana. Uniknięcie daniny wymaga jednak zgłoszenia otrzymania środków do odpowiedniego urzędu skarbowego. Odbywa się to poprzez złożenie w US formularza SD-Z2.

Zgłoszenie jest konieczne w przypadku wszystkich darowizn, których wartość przekracza kwotę wolną od podatku dla I grupy podatkowej. W 2025 roku wynosi ona 36 120 zł. O otrzymanych kwotach poniżej tej sumy nie musisz informować skarbówki. Co jednak istotne, mowa tu o majątku otrzymanym w sumie w ciągu ostatnich 5 lat od jednej osoby.

Przykład

Gdzie i kiedy trzeba zgłosić darowiznę 100 tysięcy od rodziców?

Obowiązek zgłoszenia darowizny spoczywa wyłącznie na osobie obdarowanej. Darczyńca nie musi się nim przejmować. Wspominany wcześniej formularz SD-Z2 powinien zostać złożony w urzędzie skarbowym odpowiednim dla miejsca zamieszkania obdarowanego. Możesz zrobić to na trzy sposoby:

✅ osobiście – składając papierowy formularz przy okienku w urzędzie,

✅ pocztą – wysyłając uzupełniony i podpisany dokument do urzędu skarbowego listem poleconym,

✅ przez internet – korzystając z rządowego portalu e-Urząd Skarbowy (tylko dla osób dysponujących Profilem Zaufanym lub e-Dowodem).

Uwaga!

Umowa darowizny może zostać zawarta w formie aktu notarialnego, przy notariuszu. Wskazane jest to szczególnie w przypadku przekazywania bardzo dużych kwot lub przedmiotów wysokiej wartości. W takiej sytuacji obowiązek zgłoszenia zawarcia umowy spoczywa na urzędniku.

Co grozi za niezgłoszenie darowizny od rodziców?

Jak wspominaliśmy, zgłoszenie darowizny (i spełnienie pozostałych warunków) pozwala uniknąć podatku. Zaniedbanie tego obowiązku może sprowadzić na Ciebie kłopoty i nie chodzi tu wyłącznie o konieczność zapłaty daniny. Jeśli nie zgłosisz darowizny w wyznaczonym czasie, musisz przede wszystkim:

⚠️ możliwie jak najszybciej złożyć deklarację,

⚠️ zapłacić podatek od darowizny.

Na tym jednak nie koniec, bo urząd skarbowy może potraktować zaniedbanie zgłoszenia jako oszustwo podatkowe. To szczególnie częste, jeśli ewidentnie doszło do niego umyślnie lub nie zdarza się to po raz pierwszy. W takim przypadku wysokość podatku może wynieść od 3 do 20 proc. kwoty darowizny. Nie ma wtedy też możliwości skorzystania z instytucji czynnego żalu, która czasem „ratuje” nieświadomych podatników.

Uważni powinni być również darczyńcy. W ich przypadku skarbówka może domagać się wskazania wiarygodnego (i oczywiście legalnego) źródła pochodzenia przekazywanych środków. Jeśli nie będzie to możliwe, urząd ma prawo uznać to za zamierzone nieujawnianie dochodów. W skrajnych przypadkach prowadzi to nawet do „karnego” podatku od nieujawnionych źródeł, wynoszącego do 75 proc. kwoty darowizny.

Zgłoszenie darowizny 100 tysięcy od rodziców – instrukcja krok po kroku

Jak zgłosić darowiznę od rodziców w urzędzie skarbowym? Najłatwiej i najwygodniej jest zrobić to przez internet, więc skupimy się na tej metodzie. Aby zgłosić darowiznę online, wykonaj poniższe kroki:

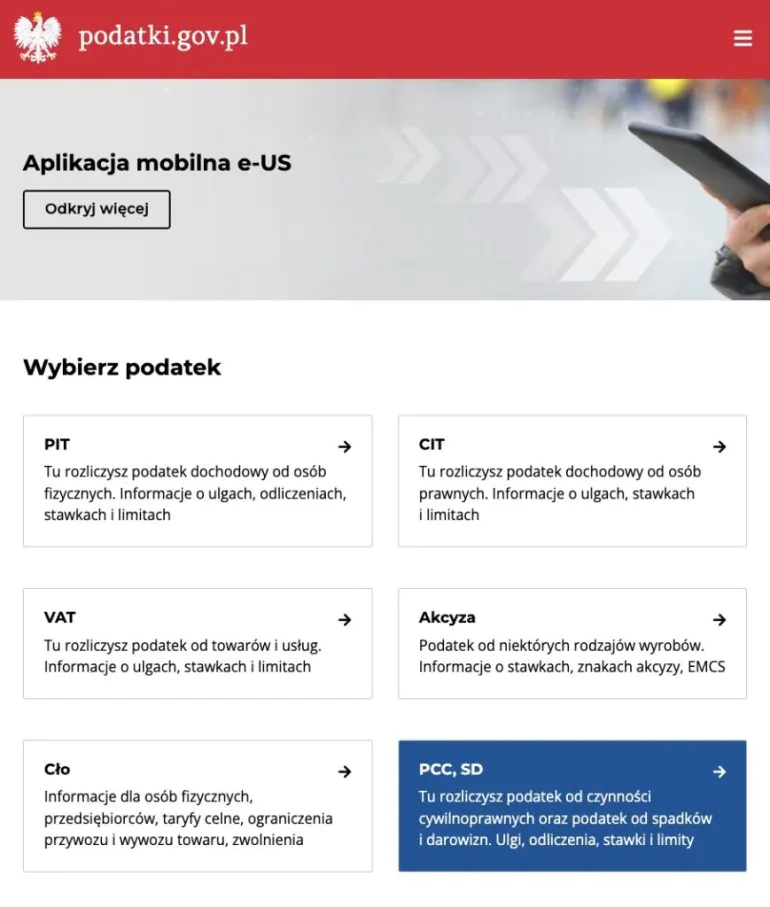

1️⃣ Wejdź na Portal Podatkowy, podstępny pod adresem podatki.gov.pl.

2️⃣ Przejdź do sekcji „PCC, SD”.

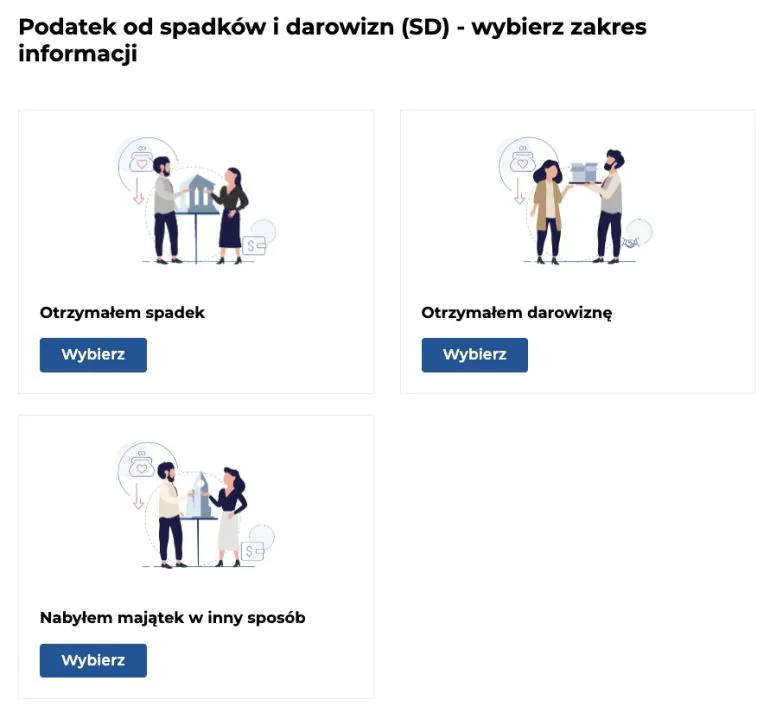

3️⃣ Przejdź do sekcji „Podatek od spadków i darowizn (SD) – wybierz zakres informacji”. Naciśnij przycisk „Wybierz” przy opcji „Otrzymałem darowiznę”.

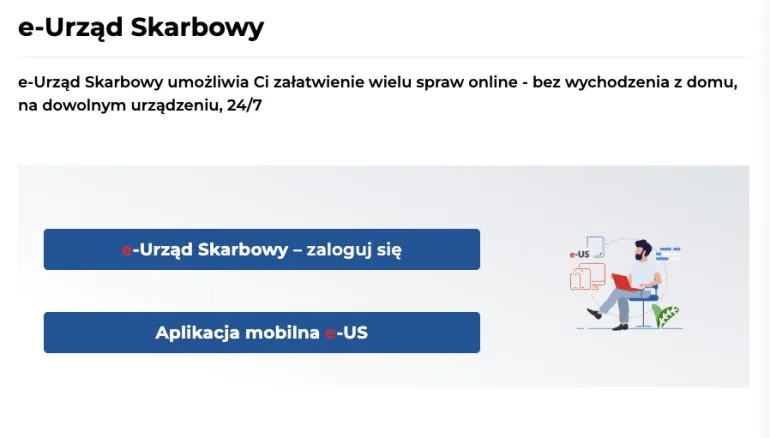

4️⃣ Zaloguj się do e-Urzędu Skarbowego lub aplikacji mobilnej e-US.

5️⃣ W sekcji „Wybierz deklarację” znajdź „Formularz SD-Z2”.

6️⃣ Wypełnij formularz niezbędnymi danymi, podając m.in.:

🟦 wysokość darowizny,

🟦 dane darczyńcy,

🟦 datę przekazania darowizny.

7️⃣ Potwierdź złożenie wniosku za pomocą danych autoryzujących lub kwalifikowanym podpisem elektronicznym.

Co ważne, formularz SD-Z2 składany online nie daje możliwości dołączenia do niego załączników. Nie wyślesz więc wraz z nim np. dokumentów potwierdzających otrzymanie darowizny. Urzędnicy skarbówki mogą jednak po czasie skontaktować się z Tobą i poprosić o dosłanie tych dokumentów (np. drogą mailową). Wskazane jest więc zapisanie ich w bezpiecznym miejscu.

Sprzedaż przedmiotu nabytego w drodze darowizny od rodziców

Jak już wiesz, nabyta w ten sposób gotówka oraz przedmioty nie muszą zostać opodatkowane. Dodatkowo – jak wynika z art. 2 ust. 1 pkt 3 Ustawy o PIT – nie stosuje się wobec nich opodatkowania podatkiem PIT.

Zupełnie inaczej jednak wygląda kwestia ich późniejszej odsprzedaży. W takim przypadku bowiem w grę wchodzą już przepisy dotyczące umowy sprzedaży majątku oraz kluczowe art. 9 i art. 10. ust. 1 Ustawy o PIT. Wynika z nich, że:

➡️ podatkiem dochodowym objęte są wszystkie rodzaje dochodu (z wyjątkiem określonych przez ustawodawcę przypadków),

➡️ podatek naliczany jest w sytuacji, gdy od nabycia do zbycia przedmiotu dojdzie w ciągu pół roku.

Po wspomnianym terminie okres opodatkowania ulega zakończeniu. Ostatecznie zatem sprzedaż przedmiotu otrzymanego w ramach darowizny jest możliwa. Można też uniknąć przy tym opodatkowania, o ile do transakcji dojdzie nie wcześniej niż po pół roku od zawarcia umowy darowizny.

FAQ – najczęściej zadawane pytania

Ile wynosi limit darowizny od rodziców, której nie trzeba zgłaszać?

Darowizny od rodziców nie trzeba zgłaszać do urzędu skarbowego, jeśli jej wartość nie przekracza kwoty wolnej od podatku. Dla osób z zerowej i pierwszej grupy podatkowej w 2025 roku jest to kwota 36 120 zł.

Czy darowizna od mamy i taty może być składana osobno?

Zgłoszenie darowizny obejmuje wyłącznie osobę przekazującą środki. W praktyce więc, gdy np. przelew wysyła tata, to jest to darowizna tylko od niego. Zarówno darowizna od niego, jak i mamy, jest objęta odrębną kwotą wolną od podatku.

Skąd urząd skarbowy wie o darowiźnie?

Osoba obdarowana ma 6 miesięcy na poinformowanie skarbówki o otrzymaniu darowizny. US może po tym czasie dowiedzieć się o niej na własną rękę, np. składając do banku zapytanie dotyczące transakcji na niecodziennie wysoką kwotę.

Źródła

https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/kodeks-cywilny-16785996/ks-3-tyt-33

https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/podatek-od-spadkow-i-darowizn-16791314

https://www.podatki.gov.pl/pcc-sd/rozliczenie-podatku-sd-od-darowizny/