Podstawowy podział ubezpieczeń dotyczy obowiązkowości ich zakupu. W ten sposób wyróżnia się ubezpieczenia obowiązkowe i ubezpieczenia dobrowolne. Do nabycia polisy OC zobowiązani są właściciele pojazdów, rolnicy i osoby wykonujące niektóre zawody. Poznaj 9 faktów o ubezpieczeniach obowiązkowych.

Ubezpieczenia obowiązkowe to polisy, których zakup jest wymagany przepisami. Posiadanie OC jest obowiązkiem wszędzie tam, gdzie działanie lub zaniechanie człowieka może doprowadzić do poważnych szkód oraz tam, gdzie działanie sił natury może skutkować dużymi stratami. Stąd też OC muszą nabywać m.in. właściciele samochodów i rolnicy.

Najważniejsze informacje

- stawa o ubezpieczeniach obowiązkowych wymienia 3 tzw. ubezpieczenia powszechne, czyli obowiązkowe. Jedno z nich to OC dla właścicieli pojazdów mechanicznych.

- W Polsce jest ponad 160 ubezpieczeń obowiązkowych. Poza OC komunikacyjnym i OC nabywanym przez rolników obligatoryjne są też tzw. polisy OC zawodowe, które muszą wykupić osoby wykonujące niektóre zawody.

- Umowa ubezpieczenia obowiązkowego jest zawierana na okres 12 miesięcy. Od tej zasady przewidzianych zostało kilka wyjątków – dotyczą one m.in. właścicieli aut z żółtymi tablicami rejestracyjnymi.

- Ubezpieczenia obowiązkowe są wymagane wszędzie tam, gdzie ryzyko spowodowania szkody jest duże, a jej potencjalne konsekwencje poważne. Dobrym przykładem jest ruch drogowy. Właśnie dlatego właściciele aut są zobowiązani do zakupu OC.

- 1. W Polsce jest ponad 160 ubezpieczeń obowiązkowych

- 2. OC muszą wykupić osoby wykonujące niektóre zawody

- 3. Ubezpieczenia obowiązkowe chronią majątek sprawcy

- 4. Z obowiązkowego ubezpieczenia OC wypłacane jest odszkodowanie

- 5. Obowiązkowe OC kupuje się na okres 12 miesięcy

- 6. Wysokość sumy gwarancyjnej jest uregulowana w ustawie

- 7. Rolnicy muszą posiadać dwa ubezpieczenia obowiązkowe

- 8. Za brak OC grozi kara finansowa, a niekiedy kara pozbawienia wolności

- 9. Niektóre ubezpieczenia obowiązkowe można kupić online

1. W Polsce jest ponad 160 ubezpieczeń obowiązkowych

Liczba ubezpieczeń obowiązkowych w Polsce może zaskakiwać – niewiele jest w Europie krajów mających tak rozbudowany system obligatoryjnych ubezpieczeń. Jednocześnie niektóre polisy są dużo popularniejsze niż inne. Trzy najczęściej nabywane ubezpieczenia obowiązkowe w Polsce to:

- ubezpieczenie odpowiedzialności cywilnej posiadaczy pojazdów mechanicznych,

- ubezpieczenie odpowiedzialności cywilnej rolników z tytułu posiadania gospodarstwa rolnego,

- ubezpieczenie budynków wchodzących w skład gospodarstwa rolnego od ognia i innych zdarzeń losowych.

Wymienione wyżej ubezpieczenia zostały uregulowane w ustawie o ubezpieczeniach obowiązkowych, Ubezpieczeniowym Funduszu Gwarancyjnym i Polskim Biurze Ubezpieczycieli Komunikacyjnych. Z kolei informacje o OC dla poszczególnych grup zawodowych są rozproszone po różnych aktach prawnych.

2. OC muszą wykupić osoby wykonujące niektóre zawody

Ubezpieczenia obowiązkowe muszą nabywać osoby wykonujące wybrane zawody – to OC zawodowe. Na liście takich profesji znajdują się choćby:

- zawody prawnicze – adwokat, radca prawny, komornik sądowy, notariusz i rzecznik patentowy;

- zawody medyczne – lekarz i pielęgniarka;

- zawody związane z obrotem nieruchomościami – rzeczoznawca majątkowy, zarządca nieruchomości i pośrednik w obrocie nieruchomościami;

- zawody związane z księgowością – biegli rewidenci, przedsiębiorcy wykonujący działalność z zakresu prowadzenia ksiąg rachunkowych.

Zakup obowiązkowego ubezpieczenia OC jest wymagany również od przedsiębiorców, którzy chcą działać w branży transportu lądowego, transportu lotniczego i transportu morskiego lub prowadzić działalność organizatora imprez masowych. Niekiedy obowiązek nie spoczywa bezpośrednio na osobie wykonującej dany zawód, ale np. na prezydencie miasta. Tak jest choćby w przypadku ubezpieczenia OC dziennego opiekuna dziecka.

3. Ubezpieczenia obowiązkowe chronią majątek sprawcy

Zarządca nieruchomości czy księgowy – osoby wykonujące te zawody mogą popełnić kosztowny błąd, w konsekwencji czego ich klient dozna szkody. Również kierowca, mimo posiadania uprawnień, może spowodować np. kolizję i uszkodzić inny pojazd. Wszędzie tam, gdzie ryzyko szkody jest duże, wymagane jest ubezpieczenie obowiązkowe, które chroni majątek sprawcy szkody. W jaki sposób?

Posiadanie obowiązkowego ubezpieczenia od odpowiedzialności cywilnej w momencie spowodowania szkody oznacza, że jej likwidacją (wypłatą odszkodowania) zajmie się ubezpieczyciel. Właśnie dlatego OC nie należy rozpatrywać w kategorii kosztu – wydatek jest niewielki w stosunku do stopnia ochrony zapewnianej przez polisę.

Warto wiedzieć

4. Z obowiązkowego ubezpieczenia OC wypłacane jest odszkodowanie

Ubezpieczenia obowiązkowe można też rozpatrywać z perspektywy osoby poszkodowanej. Dla poszkodowanego w zdarzeniu drogowym fakt, że sprawca był ubezpieczony, ma ogromne znaczenie. W praktyce oznacza to, że szybko otrzyma on odszkodowanie – wystarczy, że poinformuje firmę ubezpieczeniową o szkodzie.

Gdyby sprawca nie był ubezpieczony, to uzyskanie odszkodowania mogłoby nie być takie proste. Dlaczego? Ubezpieczeniowy Fundusz Gwarancyjny wypłaca, co prawda, odszkodowanie, ale tylko, gdy:

- sprawca nie został ustalony – w tym przypadku występują ograniczenia co do wypłaty odszkodowania za szkodę w mieniu;

- sprawca w momencie zdarzenia nie posiadał OC, ale jego dane zostały ustalone – wówczas pokrywane są szkody na osobie i w mieniu;

Łatwo wyobrazić sobie sytuację, gdy do szkody dochodzi na parkingu, na którym nie ma monitoringu, a sprawcy udaje się oddalić z miejsca zdarzenia. W tej sytuacji poszkodowany ma niewielką szansę, aby uzyskać środki za np. urwane lusterko.

Warto wiedzieć

5. Obowiązkowe OC kupuje się na okres 12 miesięcy

Obowiązkowe ubezpieczenie kupuje się na okres 12 miesięcy. Jest to zasada ogólna, od której przewidzianych zostało kilka odstępstw – dotyczą one zwłaszcza ubezpieczenia komunikacyjnego. Aby jednak właściciel pojazdu mógł kupić polisę OC na okres krótszy niż rok, musi spełnić dodatkowe warunki. Przykładowo krótkoterminowe obowiązkowe ubezpieczenie OC jest dostępne dla właścicieli następujących pojazdów:

- pojazdy wolnobieżne – dla nich OC można kupić na okres nie krótszy niż 3 miesiące;

- auta historyczne i pojazdy do jazd testowych – w ich przypadku OC można kupić na okres co najmniej 30 dni.

6. Wysokość sumy gwarancyjnej jest uregulowana w ustawie

Suma gwarancyjna to jeden z terminów pojawiających się w kontekście ubezpieczeń obowiązkowych. Należy ją rozumieć jako maksymalną kwotę, którą ubezpieczyciel wypłaci z polisy OC, gdy ubezpieczony spowoduje szkodę.

W przypadku OC komunikacyjnego wysokość sumy gwarancyjnej jest uzależniona od rodzaju szkody – zasady są następujące:

- 29 876 400 zł na szkody osobowe – suma dotyczy jednego zdarzenia drogowego, bez względu na liczbę poszkodowanych;

- 6 021 600 zł na szkody majątkowe – ta suma również odnosi się do jednego zdarzenia drogowego, bez względu na liczbę poszkodowanych.

Suma gwarancyjna dla ubezpieczeń komunikacyjnych jest wskazana w ustawie o ubezpieczeniach obowiązkowych. Jej ostatnia aktualizacja miała miejsce pod koniec 2024 r.

Nieco inaczej kwestia sumy gwarancyjnej wygląda w przypadku OC zawodowego. Tutaj sprecyzowana została minimalna suma gwarancyjna. Przykładowo dla OC doradcy podatkowego jest to 10 000 euro w odniesieniu do jednego zdarzenia, z kolei dla agencji ochrony minimalna suma gwarancyjna OC jest powiązana z wysokością rocznego obrotu netto.

7. Rolnicy muszą posiadać dwa ubezpieczenia obowiązkowe

W kontekście obowiązkowych ubezpieczeń wyróżniają się ubezpieczenia stworzone z myślą o rolnikach. Dlaczego? Rolnicy są zobowiązani do wykupienia dwóch obowiązkowych polis – są to:

- ubezpieczenie OC rolników – chroni ono osoby, które poniosły szkodę podczas pracy w ubezpieczonym gospodarstwie. Mowa nie tylko o pracownikach, z którymi rolnik zawarł umowę o pracę, ale też np. o jego dzieciach, sąsiadach i innych osobach, które nieodpłatnie pomagają mu w pracach gospodarskich;

- ubezpieczenie budynków wchodzących w skład gospodarstwa rolnego – gwarantuje wypłatę odszkodowania w przypadku pożaru albo zdarzenia losowego, które doprowadziło do uszkodzenia bądź całkowitego zniszczenia budynku (może to być np. huragan czy upadek statku powietrznego).

Dodatkowo, jeżeli rolnik jest właścicielem pojazdu mechanicznego, będzie musiał wykupić obowiązkowe OC komunikacyjne.

8. Za brak OC grozi kara finansowa, a niekiedy kara pozbawienia wolności

Kary przewidziane dla właścicieli pojazdów mechanicznych i osób, które powinny posiadać obowiązkowe OC zawodowe, nie są jednolite. Jeżeli kierowca nie wykupi ubezpieczenia OC dla posiadanego samochodu, to musi spodziewać się:

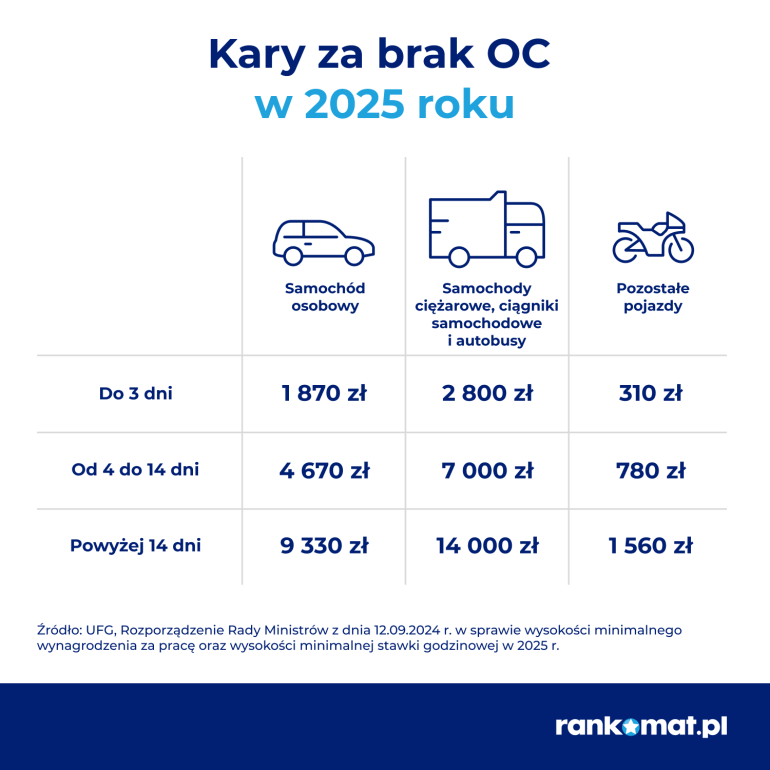

- kary finansowej – wystawianie wezwań do zapłaty za brak obowiązkowego OC to kompetencja Ubezpieczeniowego Funduszu Gwarancyjnego, a w 2025 r. kary mogą być dotkliwe, co prezentuje poniższa grafika;

- wezwania do zwrotu świadczeń wypłaconych osobie poszkodowanej przez Ubezpieczeniowy Fundusz Gwarancyjny – jeżeli spowodował np. wypadek nieubezpieczonym pojazdem.

Gdyby obowiązkowego ubezpieczenia OC zawodowego nie posiadał np. księgowy, to konsekwencje mogą być jeszcze poważniejsze – może on zostać ukarany grzywną lub nawet pozbawiony wolności. Tak surowe kary nie są przypadkowe – mają mobilizować do zawarcia umowy ubezpieczenia.

9. Niektóre ubezpieczenia obowiązkowe można kupić online

Najpopularniejsze ubezpieczenie obowiązkowe, czyli OC komunikacyjne, można kupić przez internet, np. za pośrednictwem porównywarki rankomat.pl. W przypadku ubezpieczeń komunikacyjnych ubezpieczyciele stosują uproszczone metody obliczania składki – i to mimo tego, że jest ona ustalana indywidualnie dla każdego właściciela pojazdu.

Zakup obowiązkowego ubezpieczenia przez internet opłaca się właścicielom pojazdów z co najmniej kilku powodów:

- możliwość porównania cen ubezpieczeń – kalkulator rankomat.pl prezentuje oferty popularnych na polskim rynku ubezpieczycieli sprzedających polisy komunikacyjne;

- niższa cena – ma to związek z możliwością porównania ofert przedstawionych przez różne firmy ubezpieczeniowe i wyboru propozycji, która jest najatrakcyjniejsza pod względem ceny;

- wygoda – zakup ubezpieczenia przez internet nie wymaga wychodzenia z domu i można go dokonać w dowolnym momencie.

Naszym okiem

FAQ – co warto wiedzieć o ubezpieczeniach obowiązkowych?

FAQ – najczęściej zadawane pytania o ubezpieczenia obowiązkowe

Nie. Zgodnie z ustawą ubezpieczyciel musi przedstawić właścicielowi pojazdu ofertę zakupu ubezpieczenia OC. Jednak może on dowolnie ustalić wysokość składki. Gdyby zatem w ocenie towarzystwa ubezpieczeniowego ryzyko spowodowania szkody przez danego kierowcę było bardzo wysokie, zapewne zaproponuje mu zaporową cenę OC.

Jakie są dobrowolne ubezpieczenia komunikacyjne?

Trzy główne dobrowolne ubezpieczenia komunikacyjne to: autocasco (AC), assistance i ubezpieczenie następstw nieszczęśliwych wypadków (NNW). Niektórzy ubezpieczyciele proponują też inne polisy, np. ubezpieczenie opon, ubezpieczenie szyb, ubezpieczenie zniżek za bezszkodową jazdę czy ubezpieczenie oklejenia pojazdu.

Czy ubezpieczenie samochodu jest obowiązkowe?

Ubezpieczenie OC samochodu jest obowiązkowe. Każde auto (podobnie jak motocykl czy quad) musi zostać ubezpieczone najpóźniej w dniu rejestracji, ale nie później niż z chwilą wprowadzenia do ruchu. Od tej zasady przewidziano zaledwie kilka wyjątków – mowa np. o samochodach zabytkowych.

Czy ubezpieczenie budynków jest obowiązkowe?

Budynki mają obowiązek ubezpieczać rolnicy. Wymóg ten wynika z ustawy o ubezpieczeniach obowiązkowych. Rolnik musi zawrzeć umowę ubezpieczenia od ognia i innych zdarzeń losowych budynku, który wchodzi w skład gospodarstwa rolnego. Właściciele mieszkań czy domów jednorodzinnych nie mają takiego obowiązku.