Przerwa w ubezpieczeniu OC grozi karą nakładaną przez UFG, pokryciem kosztów kolizji z własnej kieszeni oraz utratą zniżek - konsekwencji powstania przerwy w ubezpieczeniu OC jest więc wiele. Sprawdź, jak zabezpieczyć się przed wysokimi kosztami oraz utratą ciągłości OC.

Właściciele samochodów zarejestrowanych w Polsce mają obowiązek zachowania ciągłości ubezpieczenia OC. Dotyczy to również osób, które posiadają auta niesprawne i nieużytkowane. Wspomniana reguła przestaje obowiązywać dopiero po wyrejestrowaniu lub sprzedaży pojazdu. Jednak wtedy kierowca może stracić przywileje wynikające z opłacania polisy OC.

Najważniejsze informacje

- Do przerwy w OC może dojść nie tylko z powodu celowego niepłacenia polisy, ale również nieznajomości przepisów.

- Najczęściej do braku lub przerwy w OC dochodzi, gdy wygasa polisa OC zbywcy pojazdu lub nie zostały opłacone wszystkie raty składki.

- Przerwa w ubezpieczeniu OC (nawet przez jeden dzień) grozi karą finansową, nakładaną przez UFG.

- Kierowca, który spowoduje wypadek nieubezpieczonym pojazdem, zapłaci za szkodę z własnej kieszeni.

- O przerwie w OC mówimy również wtedy, gdy po sprzedaży lub złomowaniu samochodu nie posiadamy ciągłości ubezpieczenia. W konsekwencji możemy utracić część lub całość zgromadzonych dotychczas zniżek.

- Większość towarzystw, po przerwie w ubezpieczeniu, oblicza zniżki na podstawie dotychczasowej historii ubezpieczenia OC właściciela pojazdu.

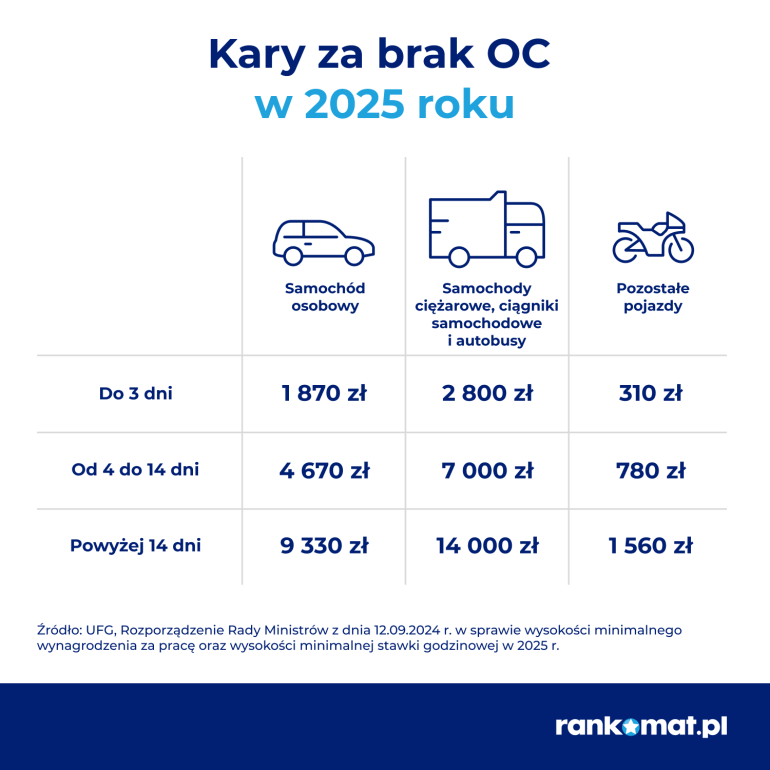

Ile wynoszą kary za brak OC w 2025 roku?

Posiadacz pojazdu, który zauważy brak OC, powinien jak najszybciej wykupić polisę. Niestety, jeśli dojdzie do przerwy w ciągłości ubezpieczenia, za każdy dzień bez OC może zapłacić karę. Zgodnie z ustawą o ubezpieczeniach obowiązkowych, najwyższa opłata karna za brak OC dotyczy posiadaczy pojazdów, którzy nie mieli aktualnej polisy dłużej niż 14 dni.

Wysokość kary za brak OC zależy również od rodzaju pojazdu:

- samochody osobowe: dwukrotność minimalnego wynagrodzenia za pracę (brutto);

- samochody ciężarowe, ciągniki i autobusy: trzykrotność minimalnego wynagrodzenia za pracę;

- pozostałe pojazdy: równowartość jednej trzeciej minimalnego wynagrodzenia za pracę.

Krótszy okres bez polisy OC oznacza konieczność wniesienia:

- 20% pełnej opłaty karnej (do 3 dni bez OC), czyli np. w przypadku samochodu osobowego 1 870 zł;

- 50% pełnej opłaty karnej (od 4 do 14 dni bez OC) - dla właściciela samochodu osobowego kara wynosi 4 670 zł.

Uwaga! Właściciel pojazdu, który nie opłacał OC przez kilka lat, nie zapłaci kary w postaci wielokrotności danej kwoty.

Przykład

Czy każdy musi zapłacić karę za brak OC lub przerwę w OC?

Jeśli UFG stwierdzi brak OC lub przerwę w ubezpieczeniu samochodu (np. w wyniku kontroli własnej lub po kontroli drogowej), tylko nielicznym właścicielom pojazdów uda się uniknąć kary. Wyjątek dotyczy osób w trudnej sytuacji finansowej lub życiowej, które złożą podanie do UFG z prośbą o umorzenie kary.

2. Tryb postępowania przy rozpatrywaniu spraw, o których mowa w ust. 1, określa statut Ubezpieczeniowego Funduszu Gwarancyjnego. Co mówi prawo?

Pozostałe osoby, UFG będzie konsekwentnie wzywało do zapłaty. Jak wygląda taka procedura?

- Po stwierdzeniu braku OC Fundusz zwraca się do posiadacza pojazdu o okazanie ważnej umowy OC lub zapłacenie kary w trybie dobrowolnym;

- Po wyznaczonym terminie (jeśli nie uzyska odpowiedzi) UFG przypomina o konieczności wyjaśnienia sprawy;

- Jeżeli i tym razem nie ma odzewu ze strony posiadacza pojazdu, Fundusz wszczyna egzekucję i przekazuje ściągnięcie kary do urzędu skarbowego (zwykle po około trzech miesiącach).

Naszym okiem

Jeżeli chcesz uniknąć takich nieprzyjemności, już po pierwszym wezwaniu skontaktuj się z UFG. Wówczas będziesz mógł np. poprosić o rozłożenie opłaty karnej na nieoprocentowane raty lub nawet odroczenie terminu spłaty.

Jakie są konsekwencje spowodowania kolizji nieubezpieczonym pojazdem?

Właściciel pojazdu, który nie posiada ważnej polisy OC zapłaci znacznie więcej za swoją niefrasobliwość niż wynosi kara od UFG, gdy będzie sprawcą kolizji lub wypadku drogowego. Wówczas zostanie zobowiązany do pokrycia wszystkich strat poszkodowanego / poszkodowanych z własnej kieszeni.

Warto w tym miejscu podkreślić, że mogą one sięgać nawet kilkuset tysięcy złotych. Szczególnie, jeśli w wyniku wypadku jego uczestnicy doznają trwałego uszczerbku na zdrowiu (sprawca zapłaci za leczenie, rehabilitację, a nawet comiesięczną rentę).

Wypowiedź eksperta

Przerwa w ubezpieczeniu OC po wyrejestrowaniu lub sprzedaży auta - czy zniżki przepadają?

Przerwa w ubezpieczeniu OC występuje także wtedy, gdy ktoś sprzeda samochód i przez pewien czas nie ubezpiecza innego auta (oczywiście nie wiąże się to z żadnymi karami ze strony UFG!). Okazuje się jednak, że również z powodu tzw. ubezpieczeniowej bezczynności może on odczuć pewne niedogodności finansowe. Chodzi mianowicie o utratę zniżek w OC za bezszkodową jazdę.

Czy jest sposób, aby tego uniknąć? Owszem, wystarczy wybrać firmę ubezpieczeniową, w której dotychczasowe zniżki nadal będą honorowane. Oczywiście, trzeba przy tym pamiętać, że wysokość zniżek to tylko jeden z wielu czynników decydujących o cenie obowiązkowego ubezpieczenia pojazdu. Wobec tego, firma która uwzględni zniżki posiadane przez właściciela auta przed przerwą, niekoniecznie zaproponuje mu najtańsze OC.

Które towarzystwa nie zabierają zniżek po przerwie w ubezpieczeniu OC?

Sposobów na liczenie zniżek OC może być tyle, ile jest towarzystw ubezpieczeniowych. Żadne przepisy nie regulują kwestii przyznawania lub odbierania ulg za bezszkodową jazdę. Dlatego może się zdarzyć sytuacja, w której agent jednej firmy zarzeka się, że po dwuletniej przerwie w OC nie przysługują kierowcy żadne bonifikaty, a przedstawiciel innego ubezpieczyciela zapewnia, że dostanie ich 60%. I wcale nie oznacza to, że ten pierwszy chciał kogoś oszukać.

Na rynku OC działa wiele zakładów ubezpieczeń, w których przerwy w OC są oceniane indywidualnie, na podstawie historii klienta widocznej w bazie UFG. Należą do nich firmy współpracujące z rankomat.pl, m.in. Beesafe i Uniqa. Propozycje ubezpieczenia samochodu od tych ubezpieczycieli oraz kilkunastu innych towarzystw - z uwzględnieniem Twojej historii OC - sprawdzisz w kilka minut w naszej porównywarce.

Jakie znaczenie po przerwie w OC ma długa historia ubezpieczenia?

Pamiętaj, że tylko w nielicznych firmach o utracie zniżek w OC może zdecydować ostatni okres bez polisy. Większość towarzystw przyznaje zniżki na podstawie historii ubezpieczenia OC właściciela pojazdu, nawet do 10 lat wstecz. A więc nawet po kilku latach przerwy w OC (przy założeniu, że wcześniej posiadałeś długoletnią historię bezszkodowej jazdy) masz szansę na zachowanie dotychczasowych pełnych zniżek.

Jak daleko wstecz sprawdzają ubezpieczyciele historię OC i AC?

Zanim wybrane towarzystwo ubezpieczeniowe przedstawi kierowcy ofertę na ubezpieczenie OC, zapyta (lub sprawdzi samodzielnie w bazie UFG, na podstawie numeru PESEL właściciela pojazdu):

- od ilu lat kupuje on polisy dla swoich pojazdów,

- czy w tym okresie były polisy krótsze niż 12 miesięcy,

- kiedy i jak długo trwała przerwa w ubezpieczeniu OC.

Liczba i rodzaj pytań dotyczących historii ubezpieczenia OC będzie zależeć od sposobu naliczania zniżek w każdym towarzystwie. Niektórych ubezpieczycieli interesuje na przykład wyłącznie liczba pełnych lat bezszkodowych, inni natomiast sumują nawet kilkumiesięczne lub krótsze polisy i doliczają za nie dodatkowe zniżki.

Przerwa w OC. Jak poszczególni ubezpieczyciele obliczają składkę? | |

| Balcia | Zniżki przepadają po przerwie dłuższej niż 36 miesięcy |

| Benefia | Pyta klienta o ostatnie 10 lat |

| Euroins | Zgodnie z danymi w UFG, za ostatnie 5 lat |

| Beesafe | Zgodnie z danymi w UFG |

| Direct TU | Pyta klienta o ostatnie 10 lat |

Generali Proama | Pyta klienta o ostatnie 6 lat w OC. Sumuje krótkie okresy ubezpieczenia. |

| Ergo Hestia (z You Can Drive i mtu24.pl) | Uznaje pełne polisy, wykupione w ciągu ostatnich 5 lat kalendarzowych. |

| Link4 | Pyta klienta o ostatnie 6 lat w OC. Uwaga! Istotny jest rok, w którym rozpoczęła się pierwsza polisa |

| Uniqa | Zgodnie z danymi w UFG |

| Wiener | Utrata zniżek po 24 miesiącach przerwy w OC |

| TUZ Ubezpieczenia | Utrata zniżek po 24 miesiącach przerwy w OC |

| Trasti | Uznaje pełne polisy, wykupione w ciągu ostatnich 10 lat |

| Warta | Zgodnie z danymi w UFG |

| PZU | Stosuje własny algorytm. Historia OC jest pobierana z UFG |

| Informacje uzyskane przez rankomat.pl od poszczególnych ubezpieczycieli, aktualne w 2025 r. | |

Jak policzyć zniżki po przerwie w OC?

W teorii możesz próbować samodzielnie oszacować, ile zniżek za bezszkodową jazdę udało Ci się zachować mimo przerwy w ubezpieczeniu OC. W praktyce jednak to zadanie może być trudne lub niewykonalne – każde towarzystwo ubezpieczeniowe stosuje własny algorytm oceny kierowcy i inaczej traktuje przerwy w ciągłości polisy.

Ubezpieczyciele biorą pod uwagę nie tylko sam okres braku OC, ale też całą historię ubezpieczenia, długość posiadania prawa jazdy, liczbę szkód i wiele innych indywidualnych czynników. Dlatego zamiast zgadywać, ile zniżek Ci przepadło, skorzystaj z porównywarki OC AC Rankomat.

W kalkulacji automatycznie uwzględniamy Twoją przerwę w ubezpieczeniu oraz historię ubezpieczeniową – dzięki temu od razu widzisz realne oferty, które możesz otrzymać jako kierowca z luką w OC. To najprostszy i najpewniejszy sposób, aby przekonać się, ile naprawdę zapłacisz za polisę – bez ryzyka niedoszacowania lub przepłacania.

FAQ – najczęściej zadawane pytania

Nie używam swojego auta – czy muszę płacić ubezpieczenie OC?

Prawie każdy samochód zarejestrowany w naszym kraju musi posiadać ważną polisę OC (wyjątek stanowią pojazdy historyczne). Dlatego nie ma znaczenia czy go używasz, czy też stoi on od lat nieużywany w garażu - musisz zadbać o ciągłość OC aż do momentu jego wyrejestrowania.

Czy kara za brak OC się przedawnia?

Kara ulega przedawnieniu po upływie 3 lat od daty kontroli oraz nie później niż po upływie 3 lat od ostatniego dnia roku, w którym doszło do przerwy w ubezpieczeniu samochodu. Niestety – ten termin może się wydłużyć. Bieg przedawniania zostaje przerwany m.in. przez każdą czynność organu egzekucyjnego podjętą w celu wyegzekwowania opłaty. Kary nie warto więc ignorować, a jej szybkie uregulowanie zawsze będzie działać na korzyść.

Kto płaci karę za brak OC – kierowca czy właściciel?

Kara wystawiana przez UFG jest kierowana do właściciela pojazdu. To szczególnie ważna informacja dla osób, które swój samochód oddają do użytku swoim bliskim – np. rodzic dziecku, które wyjeżdża na studia i zobowiązuje się do pokrywania wszystkich kosztów związanych z utrzymaniem auta. W sytuacji niedopilnowania ciągłości ubezpieczenia, to właściciel pojazdu zapłaci karę za brak OC, a nie jego użytkownik.

Co zrobić gdy jest przerwa w OC?

Jeśli przyczyną przerwy w polisie OC była trudna sytuacja finansowa, a Ubezpieczeniowy Fundusz Gwarancyjny (UFG) nałożył karę, możesz poprosić o zmianę decyzji. Każdy przypadek UFG rozpatruje indywidualnie. W zależności od analizy sytuacji, wysokość kary może zostać zmniejszona lub rozłożona na raty.

Jaka kara za przerwę w ubezpieczeniu?

To zależy od terminu i długości przerwy w obowiązkowym ubezpieczeniu pojazdu. W przypadku samochodów osobowych, w 2025 r. kara za brak OC do 3 dni wynosi 1870 zł, od 4 do 14 dni - 4670 zł, a powyżej 14 dni 9330 zł.