Zakup ubezpieczenia OC to obowiązek każdego właściciela zarejestrowanego pojazdu. Zakres ochrony jest regulowany prawnie i nie zmienia się w zależności od ubezpieczyciela. Nie każdy jednak ma świadomość, na co może liczyć w ramach polisy OC, a jakie sytuacje są z niej wyłączone. Co obejmuje obowiązkowe ubezpieczenie OC samochodu? Wszystkie informacje znajdziesz w naszym poradniku!

Ubezpieczenie OC dotyczy pojazdów mechanicznych, ale nie tylko. Przedstawiciele niektórych grup zawodowych (np. adwokaci, lekarze czy księgowi) muszą posiadać obowiązkowe OC zawodowe. Także rolnicy mają obowiązek wykupić OC. Każdy może też nabyć OC w życiu prywatnym, które można zakupić w pakiecie z ubezpieczeniem nieruchomości – mieszkania lub domu.

Najważniejsze informacje

- Ubezpieczenie OC zapewnia wypłatę odszkodowania osobom poszkodowanym w zdarzeniach drogowych. Jeżeli sprawca kolizji lub wypadku nie posiadał ubezpieczenia OC, to odszkodowanie wypłaca Ubezpieczeniowy Fundusz Gwarancyjny.

- Z ubezpieczenia OC pokrywane są szkody materialne i osobowe, które powstały zarówno w związku z ruchem auta, wsiadaniem lub wysiadaniem z pojazdu, jak i jego załadunkiem oraz rozładunkiem.

- Osoby poszkodowane mogą dochodzić z ubezpieczenia OC sprawcy rekompensaty za szkody materialne i osobowe, w tym m.in. naprawy pojazdu, pokrycia kosztów najmu pojazdu zastępczego czy zadośćuczynienia.

- Ubezpieczyciele nie odpowiadają za wszystkie szkody spowodowane przez ubezpieczonego. W niektórych sytuacjach mają prawo dochodzić zwrotu wypłaconego odszkodowania od sprawcy wypadku.

- Czym jest ubezpieczenie odpowiedzialności cywilnej?

- Co obejmuje ubezpieczenie OC pojazdu w praktyce?

- Czym jest suma gwarancyjna w ubezpieczeniu OC?

- Na co mogą liczyć poszkodowani z polisy OC?

- 2. Szkody osobowe – świadczenia z polisy OC

- Jakie są wyłączenia z ochrony ubezpieczeniowej OC?

- Zdarzenie drogowe a brak OC – jakie konsekwencje dla sprawcy?

- Ile kosztuje ochrona, jaką zapewnia ubezpieczenie OC?

- Gdzie kupić tanie ubezpieczenie OC?

Czym jest ubezpieczenie odpowiedzialności cywilnej?

Ubezpieczenie odpowiedzialności cywilnej (OC) to rodzaj ubezpieczenia majątkowego, które chroni majątek osoby odpowiedzialnej za wyrządzenie szkody osobie trzeciej. Ubezpieczenie OC nieprzypadkowo jest kojarzone z samochodami – każdy właściciel pojazdu mechanicznego ma obowiązek nabywać ubezpieczenie OC dla posiadanego auta czy motocykla przez cały okres jego użytkowania.

Jak działa w praktyce OC? Jakie szkody pokrywa OC? Gdy wyrządzisz komuś szkodę, osoba ta – jako poszkodowana – ma prawo domagać się od Ciebie jej naprawienia. Najczęściej jest to rekompensata finansowa. Ubezpieczenie od odpowiedzialności cywilnej chroni przed takim scenariuszem – gdy dojdzie do wyrządzenia szkody, to ubezpieczyciel, z którym została zawarta umowa ubezpieczenia, wypłaci odszkodowanie.

Warto wiedzieć

Gdzie obowiązuje ubezpieczenie OC?

Ubezpieczenie OC posiadaczy pojazdów mechanicznych obejmuje zdarzenia powstałe na terytorium:

- Polski,

- państw Unii Europejskiej,

- Chorwacji, Islandii, Norwegii i Szwajcarii.

Wybierasz się samochodem za granicę, np. do Belgii? Nie masz obowiązku zawarcia odrębnego ubezpieczenia OC. Jego posiadania domniemywa się na podstawie polskich tablic rejestracyjnych. Musisz jednak zabrać ze sobą potwierdzenie nabycia polisy – zagraniczne służby nie mają dostępu do systemu CEPiK.

Wyjeżdżając choćby do Albanii, Macedonii czy na Ukrainę, kierowca musi postarać się o międzynarodowy certyfikat ubezpieczeniowy, czyli Zieloną Kartę. Z kolei, aby wjechać do Rosji czy Kosowa, konieczne będzie wykupienie tzw. ubezpieczenia granicznego – to przykłady państw, które nie uznają ani ubezpieczenia OC zakupionego na terenie Polski, ani Zielonej Karty.

Co obejmuje ubezpieczenie OC pojazdu w praktyce?

Zastanawiasz się, kiedy z ubezpieczenia OC Twojego samochodu zostanie wypłacone odszkodowanie? Zdarzeń, po których uruchamiane jest odszkodowanie OC, jest wiele Przykładowe to:

- potrącenie rowerzysty lub pieszego,

- zderzenie z innym pojazdem mechanicznym (np. samochodem czy motocyklem),

- uderzenie w budynek lub znak drogowy.

Szkoda może powstać nie tylko w związku z ruchem pojazdu mechanicznego, ale również podczas:

- wsiadania i wysiadania z pojazdu,

- załadunku i rozładunku pojazdu,

- zatrzymania lub postoju auta.

Ubezpieczenie OC dla posiadaczy pojazdów chroni przed roszczeniami ze strony poszkodowanych każdego, kto kieruje danym pojazdem w okresie trwania polisy – nie ma znaczenia, czy kierowca jest właścicielem pojazdu, czy też je jedynie chwilowo użytkuje (np. gdy auto należy do znajomego lub wypożyczalni).

Czym jest suma gwarancyjna w ubezpieczeniu OC?

Odpowiedzialność firmy ubezpieczeniowej jest ograniczona do sumy gwarancyjnej. Można zatem powiedzieć, że suma gwarancyjna to maksymalna kwota, jaką wypłaci ubezpieczyciel w ramach polisy OC poszkodowanym po kolizji lub wypadku.

Wysokość sumy gwarancyjnej jest ustalona odgórnie – nie decydują o niej firmy ubezpieczeniowe. Po znowelizowaniu przepisów, co miało miejsce we wrześniu 2024 r., suma gwarancyjna OC nie może być niższa niż:

- 29 876 400 zł w przypadku szkód na osobie

- 6 021 600 zł w przypadku szkód w mieniu

Warto wiedzieć

Na co mogą liczyć poszkodowani z polisy OC?

Wymóg, aby każdy pojazd mechaniczny był ubezpieczony, jest podyktowany tym, aby każda osoba poszkodowana w zdarzeniu komunikacyjnym otrzymała odszkodowanie. Jednocześnie lista świadczeń, za jakie zapłaci firma ubezpieczeniowa, jest uzależniona od tego, czy mowa o szkodach w mieniu, czy też szkodach osobowych.

1. Szkody w mieniu – świadczenia z polisy OC

Wynikiem kolizji drogowej najczęściej są szkody w mieniu. Wytyczna 15. Komisji Nadzoru Finansowego mówi, że:

Co mówi prawo?

Osoba poszkodowana ma prawo domagać się szeregu świadczeń, w tym przede wszystkim:

- naprawy pojazdu – firma ubezpieczeniowa może wypłacić należną kwotę (wariant kosztorysowy, gotówkowy) lub naprawić pojazd w warsztacie, z którym współpracuje (wariant warsztatowy, bezgotówkowy),

- pokrycia kosztów holowania po kolizji – jeżeli samochód jest niesprawny,

- pokrycia kosztów najmu samochodu zastępczego – na czas naprawy pojazdu,

- pokrycia kosztów przeprowadzenia dodatkowego badania technicznego – takie badanie przeprowadza się, jeżeli w aucie zostały uszkodzone np. zasadnicze elementy konstrukcji nadwozia (art. 81 Ustawy Prawo o ruchu drogowym),

- wyrównania za utratę wartości rynkowej pojazdu – mimo usunięcia uszkodzeń powypadkowy pojazd traci na wartości.

- Jeżeli uszkodzony pojazd służył działalności zarobkowej, ubezpieczyciel będzie musiał także wypłacić odszkodowanie za stracony dochód.

Firma ubezpieczeniowa ma 30 dni na wypłatę odszkodowania. Jeżeli zakład ubezpieczeń potrzebuje więcej czasu na ustalenie swojej odpowiedzialności, musi poinformować o tym poszkodowanego oraz wypłacić mu bezsporną część odszkodowania.

Pozostałą część ubezpieczyciel ma obowiązek wypłacić w terminie 14 dni od dnia, w którym wyjaśnienie wspomnianych okoliczności było możliwe, nie później jednak niż w terminie 90 dni od dnia złożenia zawiadomienia o szkodzie.

2. Szkody osobowe – świadczenia z polisy OC

Z ubezpieczenia OC poszkodowanym wypłacane jest także odszkodowanie za szkody osobowe. Mogą liczyć na:

- zwrot kosztów leczenia,

- zadośćuczynienie za cierpienia fizyczne i psychiczne,

- odszkodowanie za utracone dochody,

- rentę z tytułu niezdolności do pracy lub rentę na zwiększone potrzeby.

O wypłatę odszkodowania z OC sprawcy wypadku starać mogą się także najbliżsi poszkodowanego, jeżeli w konsekwencji zdarzenia poniósł on śmierć. Im również przysługuje szereg świadczeń, w tym:

- renta alimentacyjna,

- odszkodowanie za pogorszenie się sytuacji materialnej,

- zadośćuczynienie za ból i cierpienie,

- zwrot kosztów pogrzebu.

Analogicznie jak w przypadku szkód w mieniu, firma ubezpieczeniowa ma obowiązek wypłacić bezsporną część odszkodowania w ciągu 30 dni.

Zobacz też: Terminy wypłaty odszkodowań z ubezpieczeń OC i AC

Jakie są wyłączenia z ochrony ubezpieczeniowej OC?

Pomimo zakupu ochrony cywilnej posiadaczy pojazdów mechanicznych kierowca nie w każdym przypadku może oczekiwać, że firma ubezpieczeniowa pokryje spowodowane przez niego szkody. Ustawa o ubezpieczeniach obowiązkowych wskazuje na dwie sytuacje – gdy:

- Ubezpieczyciel nie odpowiada za szkody

- Ubezpieczyciel ma prawo dochodzić zwrotu wypłaconego odszkodowania – jest to tzw. regres ubezpieczeniowy

Przypadek 1: szkody, za które ubezpieczyciel nie odpowiada

Art. 38 ust. 1 Ustawy o ubezpieczeniach obowiązkowych precyzuje, że ubezpieczyciel nie odpowiada za szkody:

- polegające na uszkodzeniu, zniszczeniu lub utracie mienia, wyrządzone przez kierującego posiadaczowi pojazdu mechanicznego,

- wynikłe w przewożonych za opłatą ładunkach, przesyłkach lub bagażu – wyjątkiem jest sytuacja, gdy odpowiedzialność za szkodę ponosi posiadacz innego pojazdu mechanicznego niż ten, który przewozi te przedmioty,

- polegające na utracie gotówki, biżuterii czy papierów wartościowych,

- polegające na zanieczyszczeniu lub skażeniu środowiska.

Mimo że lista nie jest długa, to np. zanieczyszczenie środowiska może okazać się dla sprawcy bardzo kosztowne.

Naszym okiem

Przypadek 2: szkody, po likwidacji których ubezpieczycielowi przysługuje regres ubezpieczeniowy

Nawet gdy sprawca zdarzenia miał ważne OC, w niektórych przypadkach firma ubezpieczeniowa może dochodzić od niego zwrotu wypłaconego odszkodowania. Taka sytuacja będzie miała miejsce, gdy kierujący:

- wyrządził szkodę umyślnie, w tym po spożyciu alkoholu lub środków odurzających,

- wszedł w posiadanie pojazdu wskutek popełnienia przestępstwa,

- nie posiadał uprawnień do kierowania pojazdem,

- zbiegł z miejsca zdarzenia.

Więcej przeczytasz tutaj: Odmowa wypłaty odszkodowania – co robić, gdy firma nie chce zapłacić?

Przykład

Zdarzenie drogowe a brak OC – jakie konsekwencje dla sprawcy?

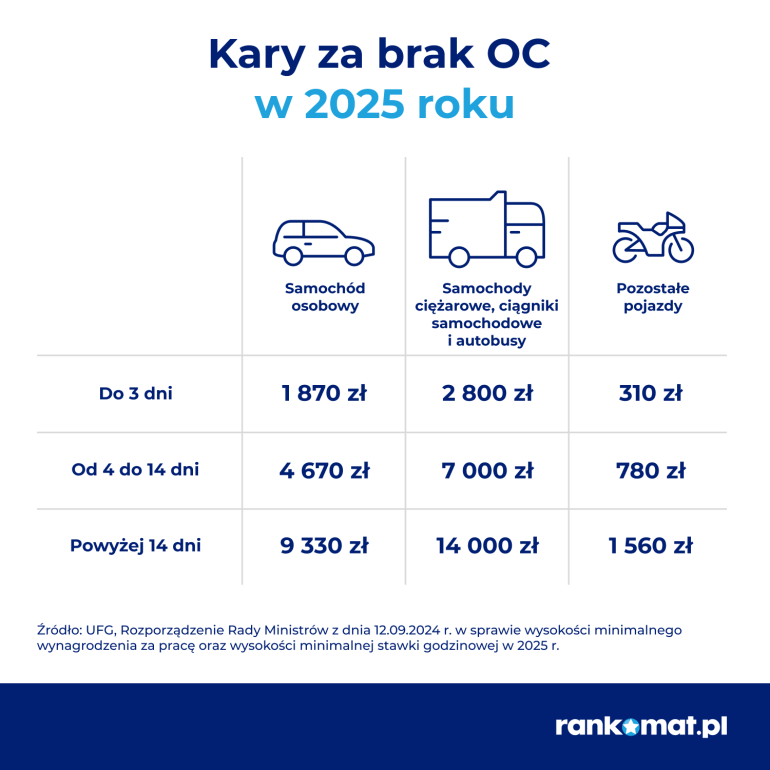

Brak ubezpieczenia OC dla sprawy kolizji nie zawsze będzie dotkliwy. Jeżeli doszło np. do urwania lusterka czy uszkodzenia zderzaka, sprawca może spróbować porozumieć się z poszkodowanym i zapłacić za naprawę tych elementów. Jednocześnie ryzykuje, że brak polisy OC zostanie wykryty przez Ubezpieczeniowy Fundusz Gwarancyjny. A to oznacza już bardzo wysoką karę.

Z dużo poważniejszymi konsekwencjami musi liczyć się osoba, która spowodowała wypadek. W tej sytuacji odszkodowanie wypłaci UFG, który będzie miał też prawo regresu – zażąda zwrotu wypłaconych kwot od sprawcy. Do tego dojdzie kara za brak ubezpieczenia OC. W skrajnym przypadku można stać się dłużnikiem UFG na kilka dekad lub do końca życia.

Ile kosztuje ochrona, jaką zapewnia ubezpieczenie OC?

Ubezpieczenie OC w szerokim stopniu chroni majątek kierowcy, który spowoduje kolizję lub wypadek – kierowca nie musi się martwić, że będzie zobowiązany do wypłaty odszkodowania z własnej kieszeni. A jednak wciąż wiele osób ryzykuje – lekceważą one obowiązek posiadania ubezpieczenia OC. Tymczasem, jak wynika z danych Rankomat.pl, składka OC może być dużo niższa niż opłata za brak ubezpieczenia OC.

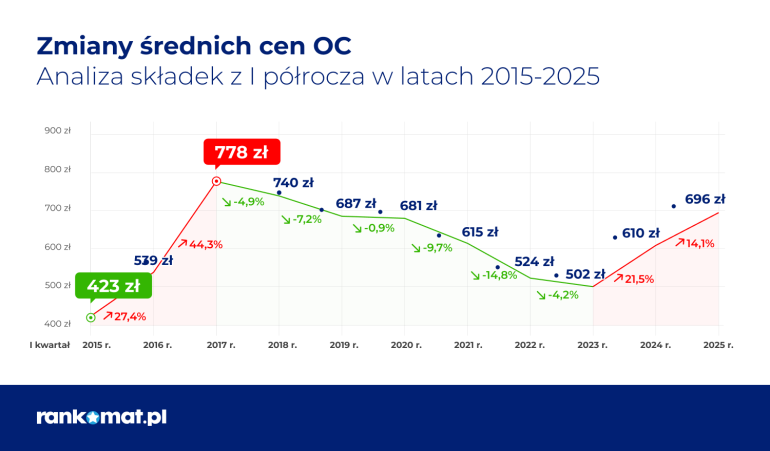

W I półroczu 2025 roku średnia składka OC w Polsce wyniosła 696 zł. Z raportu RanKING za ten okres wynika, że jej regularny wzrost notowano już od początku roku 2023, gdy oscylowała wokół kwoty 500 zł. Praktyka pokazuje, że na najtańsze OC mogą liczyć starsi kierowcy z mniejszych miejscowości z nienaganną historią ubezpieczenia, choć nie jest to regułą. Wiele zależy od tego, jaki dokładnie pojazd chcą objąć ochroną.

Gdzie kupić tanie ubezpieczenie OC?

Co do zasady ubezpieczenie OC jest wymagane od każdego właściciela pojazdu mechanicznego. Polisa ta, przy właściwym zachowaniu (przestrzeganiu przez kierowcę przepisów drogowych i ostrożnej jeździe), zapewnia kompleksową ochronę majątku sprawcy zdarzenia drogowego – wypadku czy kolizji. Mimo istotnej roli, jaką odgrywa OC, warto wiedzieć, że za to ubezpieczenie nie trzeba przepłacać.

W rozeznaniu się na rynku ubezpieczeniowym pomocny jest m.in. internetowy kalkulator OC i AC rankomat.pl. Jak to wygląda w praktyce? Wypełniając prosty formularz, możesz:

- porównać oferty, jakie proponują Ci różne towarzystwa – w ramach kalkulacji możesz otrzymać nawet kilkadziesiąt propozycji o różnym zakresie ochrony;

- kupić wybrane ubezpieczenie i podpisać umowę bez wychodzenia z domu i w pełni bezpiecznie;

- zapewnić sobie przypomnienie o zbliżającym się końcu umowy – to oznacza, że na kolejny okres też możesz kupić OC w dobrej cenie, bez przepłacania.

Oczywiście do zakupu ubezpieczenia nie jest konieczne korzystanie z kalkulatora rankomat.pl – polisę można nabyć również u agenta czy nawet brokera ubezpieczeniowego. Jednak korzyści z wyboru właśnie tej metody są znaczne.

Jeżeli interesuje Cię samo OC, kalkulator ubezpieczeń to doskonała opcja, aby zaoszczędzić. Dla osób oczekujących rozszerzenia ochrony o AC, assistance czy NNW to okazja do znalezienia optymalnego zabezpieczenia w przystępnej cenie.

FAQ – najczęściej zadawane pytania

Mam dwa samochody. Czy muszę kupić dwie polisy OC?

Tak. Ubezpieczenie OC jest przypisane do samochodu, nie zaś właściciela. Jeżeli posiadasz więcej niż jedno auto, to dla każdego pojazdu musisz kupić osobne OC. W lepszej sytuacji są przedsiębiorcy – oni mogą skorzystać z rozwiązania w postaci ubezpieczenia flotowego. To jedna zbiorcza polisa, która obejmuje ubezpieczenie OC samochodu każdego, będącego w posiadaniu danej firmy.

Kiedy odpowiedzialność ubezpieczyciela ustaje?

Jest kilka takich sytuacji – dzieje się tak m.in. po upływie okresu, na jaki umowa została zawarta, z chwilą wyrejestrowania samochodu i po upływie 3 miesięcy, licząc od dnia ogłoszenia upadłości przez firmę ubezpieczeniową. Wszystkie przypadki, gdy odpowiedzialność ubezpieczyciela ustaje, zostały wymienione w ustawie o ubezpieczeniach obowiązkowych.

Czym kierować się przy wyborze ubezpieczenia OC?

Dzięki uregulowaniu kwestii ubezpieczenia OC w ustawie, każdy ubezpieczyciel zapewnia ten sam zakres ochrony w ramach polisy OC. Nie oznacza to jednak, że każda firma oferuje taką samą cenę. Ofertę należy przeanalizować właśnie pod kątem finansowym, aby ocenić jej opłacalność. Przy zakupie obowiązkowej polisy można jednak wybrać najtańszą propozycję.

Co w sytuacji, gdy suma gwarancyjna się wyczerpie?

Sumy gwarancyjne są wysokie, ale mogą się wyczerpać, np. jeżeli dojdzie do katastrofy drogowej. Takie sytuacje dotyczą także w szczególności osób pobierających rentę po orzeczeniu trwałego uszczerbku na zdrowiu. Od 1 stycznia 2016 r. obowiązują nowe przepisy, zgodnie z którymi firmy ubezpieczeniowe mają obowiązek informowania o takiej ewentualności i jednocześnie o możliwości wytoczenia powództwa o podwyższenie sumy gwarancyjnej.

Gdzie szukać szczegółowych informacji o ubezpieczeniu OC?

Do każdego oferowanego ubezpieczenia firmy ubezpieczeniowe tworzą Ogólne Warunki Ubezpieczenia. To dokument, w którym znajdują się szczegółowe informacje o zakresie ochrony czy wyłączeniach. Jednocześnie z uwagi na to, że OC jest obowiązkowe, w przypadku tej polisy najważniejszym dokumentem jest ustawa o ubezpieczeniach obowiązkowych, Ubezpieczeniowym Funduszu Gwarancyjnym i Polskim Biurze Ubezpieczycieli Komunikacyjnych.

Czy potwierdzenie posiadania OC jest potrzebne w przypadku podróży za granicę?

To zależy od docelowego kraju podróży i państw, przez które kierowca będzie przejeżdżał. Tzw. Zielona Karta, czyli właśnie potwierdzenie posiadania OC, jest konieczna w Albanii, Mołdawii czy Maroko. Z kolei wjazd do niektórych krajów, jak choćby Rosji czy Kosowa, wiąże się z koniecznością zakupu ubezpieczenia granicznego od jednej z działających tam firm ubezpieczeniowych – to polisa krótkoterminowa na okres np. 30 dni.

Czy mogę kupić OC na krócej niż rok?

Co do zasady OC kupuje się na okres roku. Od tej reguły istnieją jednak wyjątki. Krótkoterminowe ubezpieczenie OC jest dostępne choćby dla właścicieli pojazdów wolnobieżnych czy zabytkowych. Polisę OC na 30 dni mogą nabyć również osoby, które zarejestrowały pojazd czasowo lub zakupiły samochód za granicą i potrzebują ubezpieczenia na czas potrzebny do jego rejestracji.